相続相談事例 | 葛西の不動産のことならセンチュリー21 ジンヤ

相続相談事例

-

子供や孫への住宅取得資金を援助する場合には「住宅取得等資金贈与の特例」が使えます。

この特例は、一言でいうと「子や孫等が住宅を購入するための資金援助であれば、最大1000万円まで贈与しても非課税にしますよ」という特例です。

あくまで新たに住宅を取得するための資金援助に限定されるため、既存の住宅ローンの返済のための資金援助はこの特例の対象となりません。

メリットは・・

贈与税がかかりません。

将来、相続が発生した時でも、生前贈与加算はされません。

また、暦年贈与(110万円)と併用が可能です。

贈与できる親・祖父母の年齢制限はありませんし、贈与を受ける子または孫は18歳以上であればこの特例を利用することが出来ます。 -

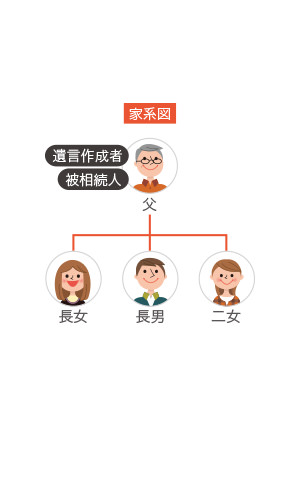

争続を避けるための有効な手段の1つは遺言書を残すことです。

現金などは法定相続で分割しやすいですが自宅やアパートなどは誰に相続させるかを明確にしておくことで円滑な相続ができます。

遺言書を書くというと弁護士や信託銀行等に依頼して公正証書にするなど、敷居が高く感じるかもしれませんが、難しく考える必要はありません。

まずは無効にならない下記の要点を抑えて直筆で書いて整理してみては如何でしょうか? -

資産の多い個人事業主にとって、節税対策・相続対策として有効なのが、「資産の法人化」です。

法人を設立し資産を移し、事業での売上や経費計上を法人で行うことで、利益に対して発生する税額を少なくすることができます。

法人化とは、法人を設立し、個人で行っていた事業をその新法人に引き継ぐことを指します。

個人の所有する資産や負債についても、資産は売買契約、債務は引受契約を締結し、新法人に引継ぎます。

但し、資産を法人に売却するためには一時的に多額の資金が必要です。銀行と綿密な打ち合わせが必要です。

また、資産を売却するのですから譲渡税が発生します。納税委資金も必要になります。

私は、この納税が相続税の前払いに近いものだと考えています。

将来の相続不動産額がどんどん値上がりしていく前に対策するのが有効です。 -

住まない父親の自宅を売却、区分マンション4戸に買い換え

お客様の相続財産のなかで大きな割合を占める自宅不動産をどうするかが課題でした。

自分の住まいとは離れている上に、住まない父親の家を持っていても収益もなく、所有することで固定資産税などの税金が掛かるだけです。 -

相続のご相談をされる皆さんに共通するポイントとは?

1つ目は今まで相続の相談をどこにすれば良いのか?相談先が分からない

2つ目は資産の多寡を問わず、資産をどう残し、どう分けるかが定まっていない(または問題となっている)

- 1